Povratak priljeva kapitala u SIE regiju

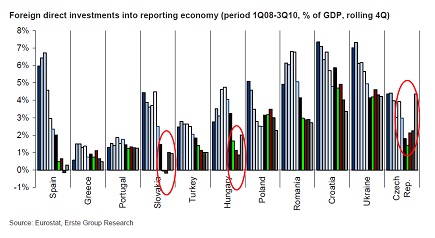

Godina 2010. donijela je obrat u priljevu kapitala u zemlje regije srednje i istočne Europe (SIE). Izravna strana ulaganja u regiji SIE počela su se oporavljati. Češka je apsolutni prvak u regiji s više nego udvostručenim priljevom stranih ulaganja u 2010. (gotovo 4% BDP-a). U nominalnom iznosu razina izravnih stranih ulaganja bila je čak viša nego u 2008.

Nakon velikog pada u 2009. (-45% na godišnjoj razini), započeo je oporavak izravnih stranih ulaganja (godišnji rast od oko 9%). Najoptimističniji rezultati zabilježeni su u Češkoj, gdje je priljev stranih ulaganja više nego udvostručen u 2010. te je dosegnuo najvišu razinu u regiji. Dobre su vijesti stigle i iz Mađarske, gdje je negativni trend zaustavljen po prvi put nakon krize, te Slovačke i Ukrajine. Također primjećujemo da su tržišta korak ispred agencija za kreditni rejting te su već prepoznala snažne fundamentalne pokazatelje u SIE: premije za rizik (CDS spreads) su manje od onih u južnoeuropskim zemljama - komentira Juraj Kotian, suvoditelj Odjela za makroekonomska istraživanja Erste Group.

Mađarska je također ugodno iznenadila: prema preliminarnim podacima, negativni je trend preokrenut i strana su ulaganja u 2010. dosegnula oko 2% BDP-a. Strana ulaganja su porasla i u Slovačkoj te dosegnula 1% BDP-a, potaknuta snažnim oporavkom reinvestirane dobiti i stabilizacijom međukompanijskih kredita između matičnih kompanija i njihovih lokalnih podružnica. S obzirom da je mađarsko gospodarstvo zabilježilo suficit na tekućem računu platne bilance (2% BDP-a), time se stvara jako dobra baza za održivost mađarske platne bilance. Ukrajina je zadržala visoku razinu izravnih stranih ulaganja (blizu 4% BDP-a), što zapravo pokriva cijeli deficit platne bilance i tako znatno smanjuje potrebe za vanjskim zaduživanjem.

Oporavak ulaganja u portfelj u Poljskoj i Češkoj

Od zadnjeg tromjesečja 2009. traje oporavak portfeljnih ulaganja, osobito u Češkoj i Poljskoj. Velika većina portfolio ulaganja odnosila se na dužnička portfeljna ulaganja, uglavnom državne obveznice. Strani su ulagači povećali svoju izloženost češkim i poljskim državnim obveznicama za 5, odnosno 25 milijardi eura (3,3% češkog i 6,1% poljskog BDP-a). Obje su zemlje privlačne stranim ulagačima zbog relativno niske razine javnog duga i otpornosti svojih gospodarstava na krizu. Međutim, manjak napora usmjerenih na fiskalnu konsolidaciju u Poljskoj i neravnomjerna raspodjela državnog financiranja između domaćih i stranih ulagača poljsku imovinu čini rizičnijom od češke, smatraju analitičari Erste Group.

SIE regija privlačnija od nekih zemalja eurozone s boljim rejtingom (Italije, Španjolske, Portugala)

Mnoga gospodarstva regije SIE uspjela su se održati na vlastitim nogama kroz cijelo trajanje krize (Češka, Slovačka Poljska i Hrvatska), bez većih tenzija u vanjskom financiranju. Neke su zemlje morale donijeti rebalans proračuna (Mađarska, Rumunjska i Ukrajina) i usvojiti krizne mjere, uključujući strukturalne reforme. Koordinirana pomoć MMF-a i EU-a smanjila je pritisak na njihovo vanjsko financiranje i pomogla im u provođenju mjera za ublažavanje deficita platne bilance. S druge strane, zemlje Eurozone koje su suočene s manjkom priljeva privatnog kapitala (Grčka, Portugal) uspjele su kupiti vrijeme zahvaljujući refinanciranju Europske središnje banke (ECB), što je poslužilo kao zamjena za priljev privatnog kapitala ili vanjsku pomoć. Tako nisu bile pod pritiskom da korigiraju svoje velike vanjske deficite. Nažalost, te su „palijativne“ mjere bile kratkoročne i provedene su bez strogog uvjetovanja, što je rezultiralo zadržavanjem ili čak i povećanjem deficita platne bilance u južnim članicama Eurozone, dok su zemlje SIE znatno smanjile svoje deficite. Unatoč ovom naglašenom kontrastu, trebalo je dosta dugo da tržišta shvate da su mnoge zemlje regije SIE u puno boljem stanju od nekih članica Eurozone.

Deficit platne bilance znatno je smanjen u Mađarskoj i Rumunjskoj – smanjuje se potreba za vanjskim financiranjem

Prva zemlja koja je osjetila promjenu trenda bila je Mađarska, gdje je znatno smanjenje portefeljnih ulaganja paraliziralo tržište obveznica i povećalo pritisak na valutu. Vlada stoga nije bila u stanju izdati nove obveznice uz razumne prinose te je zatražila pomoć MMF-a. Druge zemlje regije SIE nisu bile toliko osjetljive na odlijev kapitala iz portfelja (u smislu opsega), zbog ranijih znatno nižih razina portfeljnih ulaganja. Na primjer, u trenutku izbijanja krize strani su investitori držali samo oko 3 milijarde eura (2% BDP-a) u rumunjskim državnim obveznicama, dok su u isto vrijeme držali oko 30 milijardi eura (29% BDP-a) u mađarskim državnim vrijednosnicama. S druge strane, globalna financijska kriza je ograničila mogućnosti za financiranje rumunjskog deficita platne bilance (koji je u to vrijeme iznosio oko 13% BDP-a), a gospodarstvo se moralo brzo prilagoditi kako bi se deficit smanjio. Prilagodba je bila olakšana uz koordiniranu pomoć MMF-a i EU-a, koja je smanjila pritisak na financiranje izvana i pomogla u provođenju mjera koje su vodile smanjenju deficita. Pritom je takozvana Bečka inicijativa također odigrala važnu ulogu, jer su strane banke prisutne u zemlji obećale zadržati svoju izloženost. Nedavna odluka da se MMF-ov stand-by program u Rumunjskoj koji istječe zamijeni samo stand-by aranžmanom iz predostrožnosti (precautionary stand-by arrangement), ukazuje na napredak koji je Rumunjska postigla (povlačenje sredstava se ne očekuje). Kotian zaključuje: I Mađarska i Rumunjska su znatno smanjile svoje deficite platne bilance, a time i potrebe za vanjskim financiranjem, na razine koje je moguće jednostavno financirati na tržištima.

Hrvatska

Godina 2009. nije bila iznimka, sa znatnim usporavanjem neto priljeva izravnih stranih ulaganja te negativnim utjecajem smanjenja reinvestirane dobiti. Dok je 2010. godina donijela određenu stabilizaciju na strani reinvestirane dobiti, nedostatak bilo kakvih značajnih greenfield ulaganja (kronična slabost vidljiva i u razdoblju prije krize) i dalje je predstavljao prepreku oporavku izravnih stranih ulaganja. Unatoč tromim trendovima, s obzirom na dodatno prilagođavanje na tekućem računu platne bilance, omjer neto izravnih stranih ulaganja i deficita platne bilance se stabilizirao (nakon početnog pogoršanja). Priljev vlasničkih stranih ulaganja nije imao značajan učinak na računu zaduživanja. Stoga su dužnička portfeljna ulaganja imala dominantnu ulogu. Dok nije bilo znatne rasprodaje dužničkih vrijednosnih papira početkom krize, tržište dužničkim vrijednosnim papirima bilo je zatvoreno do kraja prve polovice 2009., kada je intervenirao HNB, ublažujući monetarnu politiku i dopuštajući jednostavno refinanciranje javnog duga u tom razdoblju.

Stabilizacijom tržišta Vlada je intenzivirala izdavanje obveznica i uspjela povući sredstva s tržišta dužničkih vrijednosnih papira kako bi pokrila fiskalni deficit. Na računu finaciranja, ostale investicije zabilježile su snažan rast u zadnjem tromjesečju 2008. i prvom tromjesečju 2009., zahvaljujući ubrizgavanju likvidnosti u podružnice stranih banaka u stresnom razdoblju. Nakon toga, trendovi su ublaženi, u skladu sa znatnim usporavanjem stvaranja duga od strane banaka i privatnih kompanija. Međutim, rizici refinanciranja inozemnog duga nisu se ostvarili pa su devizne rezerve ostale stabilne. (Alen Kovac, Erste Bank Hrvatska)